Automotive Performance 2019:

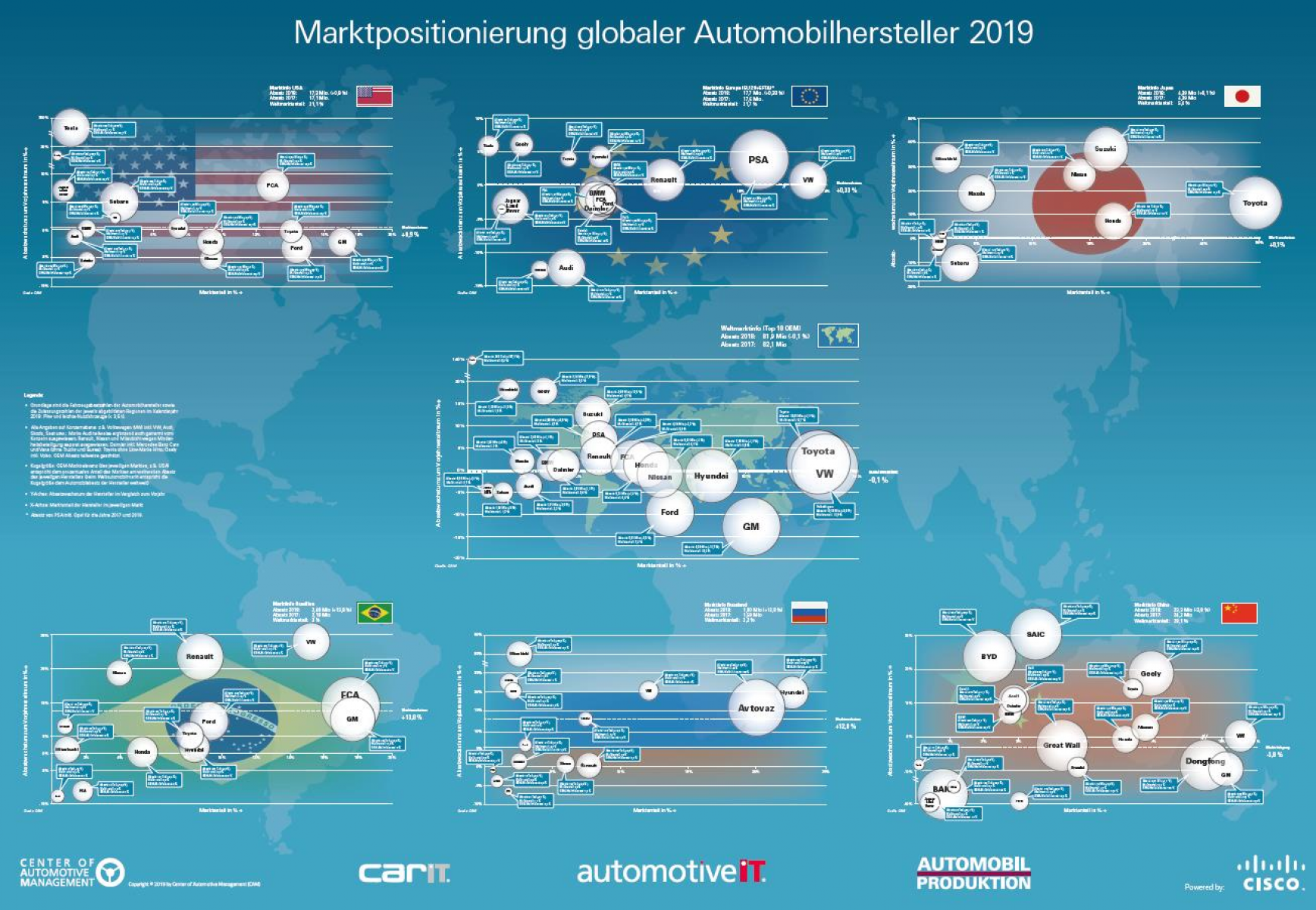

Marktpositionierung der globalen Automobilhersteller.

Chancen und Risiken in einem turbulenten Marktumfeld.

Voller Zugriff auf den Tagesanzeiger – Registrieren Sie sich jetzt kostenlos!

Um den vollständigen Artikel im Tagesanzeiger zu lesen, melden Sie sich bitte in Ihrem Themennetzwerke®-Konto an. Die Registrierung bei Themennetzwerke® ist kostenlos und ermöglicht Ihnen den vollständigen Zugang zum Tagesanzeiger und vielem mehr.

Falls Sie den Tagesanzeiger bereits auf kommunalwirtschaft.eu abonniert hatten und davor keinen Themennetzwerke® Account registriert hatten, dann klicken Sie auf den folgenden Link, um Ihr Passwort zu Ihrer bereits registrierten E-Mail-Adresse hinzuzufügen: Passwort für kommunalwirtschaft.eu Abonnenten hinzufügen

Der globale Automobilmarkt wird im Jahr 2019 einen signifikanten Rückgang erfahren. Nach einer aktuellen Prognose des CAM für das Gesamtjahr schrumpft der Pkw-Absatz um vier Prozent im Vergleich zum Vorjahr. Während für die EU und die USA jeweils mit einem mode-raten Marktrückgang von drei Prozent ausgegangen wird, wird für China mit einem Minus von 6,5 Prozent gerechnet. In den ersten vier Monaten des Jahres 2019 ist der Pkw-Markt in China bereits um 14,9 Prozent eingebrochen. Die wesentlichen Gründe für die erwartete negative Marktentwicklung liegen in verschiedenen die Autokonjunktur dämpfenden Ent-wicklungen, insbesondere die eskalierenden Handelskonflikte zwischen den USA und China, die ungelösten Handelsfragen zwischen den USA und der EU sowie der bevorstehende Brexit. Hinzu kommen Sättigungstendenzen in wichtigen Märkten wie den USA und Europa.

Die aktuellen Turbulenzen auf den wichtigen Weltmärkten sowie die enormen Investitionen in Zukunftstechnologien wie Elektromobilität, Autonomes Fahren und Mobilitätsdienstleis-tungen werden insgesamt auf Seiten der globalen Automobilhersteller zu rückläufigen Um-sätzen und Gewinnen führen.

Die Marktdynamiken wirken sich jedoch auf die Automobilhersteller in unterschiedlicher Weise aus. Eine wichtige Rolle spielt dabei die jeweilige Marktpositionierung der Hersteller. Angesichts von geopolitischen Spannungen und konjunktureller Probleme in verschiedenen Marktregionen entscheidet die Marktpositionierung der globalen Automobilhersteller in er-heblichem Maße über deren langfristigen Erfolg. Sie ist aber auch janusköpfig, da mit der jeweiligen Marktpositionierung auch erhebliche Risiken verbunden sind, falls ein bedeuten-der Absatzmarkt in politische oder wirtschaftliche Turbulenzen gerät. Die aktualisierte Marktpositionierungsmatrix des CAM1 liefert eine aktuelle Übersicht über die Stärke und die Abhängigkeiten der 20 globalen Automobilhersteller in den wichtigsten Automobilmärken.

Dabei werden sowohl Marktanteile, das Absatzwachstum und die Marktrelevanz für den jeweiligen Hersteller in den wichtigsten Automobilländern abgetragen.

Die globale Marktpositionierung der Automobilhersteller offenbart unterschiedliche strategische Ausgangspositionen, die mit Chancen und Risiken verbunden sind. Die Situation von Renault, die in Fusionsgesprächen mit FCA sind, und des Renault Allianzpartners Nissan stellt sich danach folgendermaßen dar:

- Renault besitzt eine hohe Abhängigkeit von Europa und realisiert dort fast 50 Prozent seiner weltweiten Verkäufe, während der französische Konzern jedoch in wichtigen Märkten wie den USA und China praktisch nicht präsent ist. Zusammen mit FCA (EU Marktrelevanz: 25%) kämen die möglichen Fusionspartner in der EU etwa auf 3,1 Mio. Pkw und sind dann mit PSA als Europas Nr. 2 (Nr. 1 Volkswagen: 3,9 Mio. Pkw) gleichauf. Renault bekäme mit FCA auch einen relevanten Footprint in den USA, die dort 2,24 Mio. Pkw bzw. 46 Prozent ihrer Verkäufe realisieren. Zusammen kommen FCA und Renault auf weltweite Verkäufe von 8,7 Mio. Pkw, die jedoch auch gemeinsam die fehlende Marktpositionierung im wichtigsten Automobilmarkt China nicht ausgleichen können.

- • Der Renault Allianzpartner Nissan, der in 2018 weltweit 5,7 Mio. Pkw verkaufen konnte, hat eine weltweit sehr ausgeglichene Marktpositionierung. Er ist drittstärkster ausländi-scher Hersteller in China (2018: 1,56 Mio. Pkw) nach Volkswagen und GM und setzt dort 27,5 Prozent seiner Fahrzeuge ab. Ähnlich stark ist Nissan in den USA, wo der japanische Hersteller trotz Markteinbußen mehr als 28 Prozent seiner Fahrzeuge absetzen konnte. Im Heimatmarkt Japan setzt Nissan mit 11 Prozent fast so viele Fahrzeuge ab wie in Eu-ropa (Marktrelevanz: 10%).

- Insgesamt zeigt sich, dass Nissan aus der Perspektive der globalen Marktpositionierung eine wichtige Bedeutung für eine mögliche Fusion von Renault und FCA besitzt. Zusam-men kämen die Hersteller mit dem kleinen Partner Mitsubishi (Global: 1,2 Mio.) nicht nur auf eine Absatzgröße von 15,6 Mio. Pkw, sondern wären auch in den wichtigsten Auto-mobilmärkten stark repräsentiert. Falls die Allianz von Renault und Nissan jedoch zer-bricht, hätte die Fusion erhebliche Marktpositionierungsschwächen im globalen Wett-bewerb.

- Allerdings gibt es kein „Survival oft he Fattest“ in der Automobilindustrie. Größe allein ist kein hinreichender Erfolgsfaktor. Entscheidend ist es vielmehr Synergien aus der Größe zu ziehen, die über gemeinsamen Einkauf, aber vor allem über gemeinsam zu entwi-ckelnde Fahrzeugplattformen und Technologien realisiert werden müssen. Es zeigt sich, dass unterschiedliche Unternehmenskulturen und jeweilige Egoismen der Hersteller häu-fig nicht leicht überwunden werden können. Entsprechend ist ein Erfolg der bevorste-henden Fusion sehr voraussetzungsvoll. FCA-Renault benötigt dringend für einen nach-haltigen Erfolg die technologische Kompetenz und asiatische Marktstärke von Nissan.

Aus der Marktpositionierungsmatrix stellt sich die Situation für weitere große Hersteller fol-gendermaßen dar:

- Für den weltweit absatzstärksten Automobilkonzern Volkswagen ist nach China (40%) vor allem der Heimatmarkt Europa mit einer Marktrelevanz von 37 Prozent enorm wichtig, während in den USA nur sechs Prozent der weltweit verkauften Pkw abgesetzt werden. Hier gibt es entsprechend erheblichen Aufholbedarf.

- Toyota profitiert dagegen von der starken Marktposition in den USA. Fast jedes vierte Auto (23,4%) aus dem japanischen Konzern geht in die USA. Damit einher geht jedoch auch ein Risiko aufgrund der Handelskonflikte mit den USA. Im Heimatmarkt Japan ist Toyota mit großem Abstand Marktführer, wobei die Bedeutung des Marktes (OEM-Marktrelevanz) für das Unternehmen bei 21 Prozent liegt. In Europa ist Toyota dagegen mit einem Marktanteil von nur 4,5 Prozent recht schwach, nur 8 Prozent seiner Fahrzeu-ge werden hier verkauft. Im wichtigsten globalen Automarkt China realisieren die Japa-ner 14 Prozent ihrer globalen Verkäufe. Damit ist die Verwundbarkeit von Toyota in Chi-na deutlich geringer als etwa die von Volkswagen oder General Motors.

- Auch der drittgrößte globale Automobilhersteller General Motors profitiert von der starken Marktposition in China und den USA. In China verlor GM gegenüber dem Marktführer Volkswagen weiter an Boden und kommt mit 15,7 Prozent Marktanteil auf Platz zwei (VW: 18,1%). GM verkauft 43,5 Prozent der Fahrzeuge in China und ist damit auch sehr abhängig von diesem Einzelmarkt und leidet entsprechend erheblich an den Handelskonflikten zwi-schen USA und China. In den USA bleibt GM trotz leicht rückläufiger Marktanteile mit 17 Prozent Marktführer. Dort verkauft GM weitere 35 Prozent seiner Fahrzeuge. Dagegen ist GM in Europa aufgrund des Verkaufs von Opel an PSA praktisch kaum mehr existent.

- Der globale Absatz des Hyundai Konzerns (inkl. Kia) ging im letzten Jahr zurück (-1,2%). Dagegen profitieren die Koreaner von der guten Marktposition in den USA und Europa. In Europa kann Hyundai im vergangenen Jahr ein Wachstum von rund 4,3 Prozent und einem Marktanteil von aktuell 5,8 Prozent realisieren. In den USA blieb der Absatz stabil, wodurch der Marktanteil bei 7,4 Prozent verbleibt. In China sind die Verkäufe dagegen um fast 9 Pro-zent eingebrochen. Hyundai hat im Vergleich zu VW und GM jedoch eine sehr ausgeglichene globale Marktpositionierung: in den USA werden 17 Prozent, in Europa 14 Prozent und in China 15 Prozent der Verkäufe realisiert. Nur im vergleichsweise kleinen Heimatmarkt Korea ist die OEM-Marktrelevanz und damit auch die Verwundbarkeit hoch.

„Im Vergleich der globalen Automobilhersteller zeigen sich sowohl die verpassten Chancen als auch die inhärenten Risiken der gewählten Marktpositionierungsstrategien“, so Studien-leiter Stefan Bratzel. „Insbesondere in Krisen zeigen sich die Folgen einer unausgeglichenen Marktpositionierung. Durch eine starke Präsenz in einem wichtigen Automobilmarkt können Hersteller bei hoher Wachstumsdynamik zwar überdurchschnittlich profitieren und schnell Weltmarktanteile hinzugewinnen bzw. kurzfristig Schwächen in anderen Marktregionen ver-decken. Allerdings gehen globale Hersteller dabei auch hohe Risiken ein, wenn der dominan-te Absatzmarkt in Turbulenzen gerät. Langfristig erfolgreich werden solche Hersteller sein, die eine ausgeglichene Marktstruktur aufweisen und schnell auf Veränderungen reagieren können.“

Zur Studie: Das Center of Automotive Management (CAM) analysiert seit dem Jahr 2004 die Performance der globalen Automobilhersteller. Auf Basis von Geschäftsberichten, von Markt- und Innovationskennzahlen wird die finanzielle und marktbasierte Leistungskraft der Auto-mobilhersteller analysiert und in den quartalsmäßig erscheinenden AutomotivePerformance-Studien veröffentlicht.